2016年度版改正電子帳簿保存法、何が変わった?

電子帳簿保存法における施行規則の改正で企業会計に大きな変化が訪れる。スキャナー保存の要件が緩和された電子帳簿保存法のポイントについて徹底解説する。

財務会計の話題で今旬なのが、電子帳簿保存法における施行規則の改正だ(電子帳簿保存法そのものの改正ではない)。2015年に引き続き2016年も新たに法律施行規則の改正が行われ、従来よりも領収書など証憑の電子化に取り組みやすい環境が整備されつつある。財務会計システムを提供するベンダーも、積極的にセミナーを開催しており、参加者からも電子帳簿保存法の申請に前向きな企業が多いようだ。そこで今回は、新たに要件が緩和された電子帳簿保存法について分かりやすく紹介していく。

国税関係書類のスキャナー保存制度とは?

財務会計システムを検討するうえで大きな話題となっているのが、2017年1月から運用が開始される電子帳簿保存法におけるスキャナー保存制度の要件緩和だろう。国税関係書類にかかわるスキャナー保存制度は、2005年に行われた電子帳簿保存法の改正時に適用された制度だ。

電子帳簿保存法は、1998年に「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」として始まったもので、その後2004年には「民間事業者などが行う書面の保存などにおける情報通信の技術の利用に関する法律および関連する整備法」、いわゆるe文書法が制定され、帳簿や書類の保存義務が緩和されることになった。ただし、電子帳簿保存法に関連した税務関係の書類に関しては例外として設定され、2005年の電子帳簿保存法の改正時に初めて国税関係書類のスキャナー保存制度が導入された。

そもそも国税庁の税務調査時に必要な帳簿や書類の中で税法上保存義務が発生するのは、仕訳帳や総勘定元帳などの「国税関係帳簿」をはじめ、損益計算書や貸借対照表、契約書請求書などの「国税関連書類」。この中で、電子帳簿保存法の適用を受けるための申請が可能なのが、決算に際して作成された損益計算書や貸借対照表などの決算関係書類と、取引に関して作成された取引関係書類。

この中でデータ保存の申請を行うのが、決算関係書類や自己が発行した取引関係書類であり、紙で受け取った領収書や取引先から受領した書類についてはスキャナー保存の申請を行うことになる。このスキャナー保存の要件が緩和されたことが今回のポイントになる。

国税関連書類をスキャナー保存するメリット

紙で受け取った取引関係書類、具体的には見積書や発注書、請求書、契約書、領収書などがそれに該当するが、これをスキャンして電子化・保存するメリットはどんなところにあるのだろうか。大きくは、これら紙の証憑を保管するための場所が不要になり、ファイリングに必要な工数や棚、バインダーなどの費用が削減できることだろう。

また、運用上では証憑をいつでも閲覧、検索することができるようになり、電子化されることで原本が失われるリスクも軽減できる。検索しやすくなるということは、税務調査を実施する国税庁としても調査業務の効率化につながるというメリットがある。

2016年度の要件緩和では、スマートフォンやデジタルカメラにて領収書などの証憑をスキャンすることが認められたが、外出先でも経費精算が行えることでわざわざ経費精算のためだけに会社に立ち寄る必要がなくなる。多くの企業が取り組み始めているワークススタイル変革にも貢献し、業務の効率化や利便性が向上に寄与する仕組みとなるはずだ。

つまり、証憑の保管を行っている経理部門をはじめ、税務調査を行う国税庁、そして証憑を経費として申請する現場それぞれにメリットが得られることになる。

電子帳簿保存法の施行規則が改正された背景

そもそも2005年の電子帳簿保存法の改正時に初めて国税関係書類のスキャナー保存制度が導入されているが、実はこれまでスキャナー保存が承認されたのは、2014年までにわずか152件。データ保存の申請などを含めた電子帳簿保存法累計承認件数は16万5372件にも及んでいるのに、なぜスキャナー保存の承認件数が少ないのだろうか。

端的に言えば、スキャナー保存の要件が厳しく、申請するメリットが得られない状況にあったためだ。以前は3万円未満の取引に限定されていたことで、その範囲が非常に限定されていた。また、書類に対して電子署名やタイムスタンプが必要となっており、電子帳簿保存法の事前承認も必要だった。他にも、全ての書類についてカラー保存が必要だったり書類のサイズ情報も保持しなければいけなかったりなど、運用するうえでも煩雑な作業が求められていた。

これでは、経理部門が膨大な工数をかけて作業してもコスト削減のメリットが得られないため、わざわざ電子化を申請する企業が少なかったというわけだ。そこで2015年の施行規則改正では、従来あった規制を大幅に緩和し、スキャナー保存を一層促進させることが決められた。

スキャナー保存の要件緩和は中小企業にもメリットはあるのか?

今回新たに改正された施行規則では、スキャナー保存要件の緩和が大きな関心ごととなっており、領収書などの証憑や請求書などが膨大に発生する大企業には確かに大きなメリットとなるはずだ。では、さほど伝票明細も多くない中小企業の場合、あまりメリットが出ないものなのだろうか。

確かに紙の保管スペースがさほどなく、バインダーの数も1つの棚に収まっているようなレベルであれば、スキャナー保存の申請を行っても大きなメリットにはなりにくい。ただし、現状の申請承認プロセスの見直しや経費精算の方法など、周辺業務とセットで業務フローを見直すには絶好の機会だ。また、スキャナー保存の申請だけでなく、決算関係書類や自己が発行した取引関係書類などのデータ保存と合わせて申請することで紙の削減につながることになる。

さほど領収書が発生しないので申請する意味がないと考えてしまう前に、その周辺業務を見直すきっかけとして捉えることで、中小企業にもメリットが得られるはずだ。実際にセミナーを開催しているベンダーの感触では、中小企業の担当者も数多く出席しており、電子帳簿保存法の申請には前向きな姿勢を見せているという。

電子帳簿保存法における施行規則改正のポイント

2016年における改正内容を理解する上では、まずはその前年度に行われた改正内容を理解する必要がある。2015年の改正では、3万円という金額基準を撤廃し、真実性を確保のために必要だった電子署名が廃止された。

逆に追加された要件としては、内部統制がきちんと行われているかどうかを確認するための「適正事務処理要件」を満たすこと。この要件には、スキャニングする手順がフロー化され、改ざんを防止するための複数人による相互けん制の手順や定期的な監査や報告連絡体制の改善を規定に盛り込む必要がある。具体的には、適正事務処理要件を満たすために業務記述書・RCM・業務フロー図という内部統制の3点セットが社内規定として整備されていることが必要だ。

そして2016年における改正では、以前は解像度200dpi以上のスキャナーで読み取り、書類の大きさに関する情報を保持しなければならなかったものが緩和され、800万画素以上のカメラを搭載するスマートフォン(推奨)でもスキャニングが可能になり、領収書はA4以下のために大きさに関する情報は不要となった。また、税理士がチェックすることで複数人による相互けん制の要件が緩和されている。なお、スマートフォン撮影で領収書を保存する場合、受領後3日以内にタイムスタンプを付与しなければならず、受領した本人が領収書に対して名前を手書きする、つまり自署という処理が必要になるという要件も新たに加わっている。

システム的な要件の違いを整理

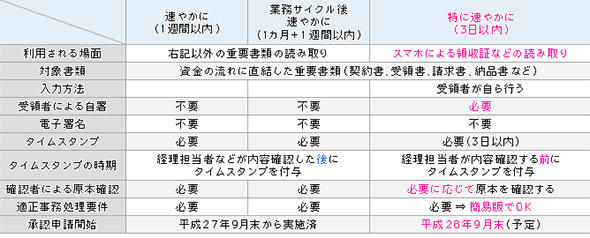

2015年および2016年に行われた法律施行規則の改正に対応するシステムでは、下図の要件が必要になる。ここで整理しておきたい。

まず、電子帳簿保存法における規則第3条第5項第1号によれば、「当該国税関係書類にかかわる記録事項の入力をその作成又は受領後、速やかに行うこと」とあり、この入力タイミングは2015年の改正では1週間以内、もしくは1カ月プラス1週間以内という2つのタイミングが選択できるようになっている。そして2016年の改正では、スマートフォンでの領収書などのスキャニングは3日以内で行う「特に速やかに」というものが追加された。相互けん制の要件が緩和されているため、長く期間をとると改ざんされるリスクが高まるというのが理由の1つだ。この3つの入力タイミングを前提に、受領者による自署などの要件が異なってくることが分かるだろう。

なお、改ざん防止のためのタイムスタンプは、一般財団法人日本データ通信協会が定める基準を満たすものとして認定された時刻認証業務によって付与されるが、現在は5社が時刻認証業務認定事業者として認定されている。どの事業者であっても基本的には定額サービスで提供される見込みで、何枚タイムスタンプを付与してもコストは同額。ただし、タイムスタンプを発行する速度によってライセンスが異なってくるようで、10秒で1回タイムスタンプが取得できるのか30秒なのかによって値段が変わる。

適用までのスケジュール

2016年に改正されたスキャナー保存に関する運用開始は、2017年1月1日からとされており、実際に申請を行うことができるのが2016年9月末から。実はスキャナー保存の申請から承認が下りるまでに3カ月の期間が必要とされており、運用開始に間に合わせるには9月末のタイミングが最短になる。

それまでには、運用プロセスの変更案を検討した上で、適性事務処理要件の設定、導入するシステム選定、申請書類一式の準備を行う必要がある。実際に申請書類の中に「どんなシステムを利用してスキャナー保存要件に対応するのか」を明記しなければならず、運用開始に間に合わせるためにはシステム選定を急ぎ行う必要があるのだ。

財務会計システムを提供する多くのベンダーは、恐らく法律施行規則改正の要件に合わせたシステム改修を行うはずで現行のツールで対応することは可能だろう。実際にはその対応状況をベンダーに確認しておく必要があり、またスキャナー保存申請がきちんと通るような申請書類の書き方などもベンダーごとにノウハウが異なってくるはずだ。実質はまだ承認を受けているわけではないため、どのベンダーであっても“この方法なら必ず承認が得られる”とは断言できないものの、まずは相談してみることが重要だ。

改正後の具体的な業務プロセス

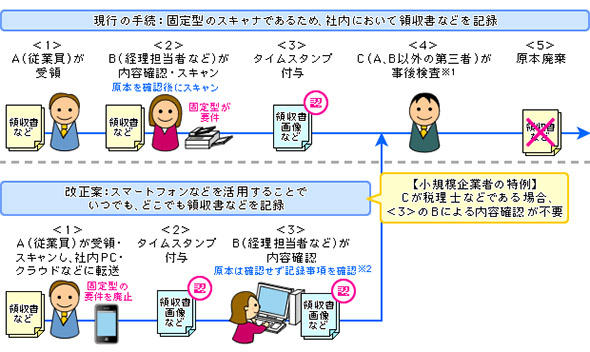

2016年度の改正では、新たにスマートフォンのカメラ機能を使ったスキャニングが許可されたが、実際にはどんな業務プロセスになるのがイメージしにくい方もいらっしゃることだろう。ここで、実際の業務プロセスについて見ていこう。

図の上位は2015年度の改正に伴う業務プロセスのイメージで、下位が2016年度に改正されたスマートフォンによる業務プロセスのフローだ。2015年度では、現場の従業員が領収書などを受領すると、経理担当者に原本を送付し、そこでスキャニングが行われる。これはスキャナーが固定式であり、社内で領収書の記録が必要だからだ。その後タイムスタンプを付与し、第三者が事後検査を行ったうえで証憑原本の廃棄が可能になる。この流れは、2016年度の改正でもスマートフォンでスキャニングする以外のものはこの業務プロセスが踏襲される。

そして新たに追加された2016年改正に伴う業務プロセスでは、領収書を受け取った本人がその場で領収書に自分の名前を手書きで署名し、スマートフォンのカメラで撮影したうえで仕訳のための情報を入力する。その情報を経理部門に送るタイミングで証憑に対してタイムスタンプが付与されるというイメージだ。その後経理部門の確認をへたうえで第三者が事後検査を行い、原本破棄が可能になる。ただし、第三者が税理士にあたる場合は、経理部門などの内部確認のプロセスが不要になる。

なお、破棄のタイミングは企業側でルール作りが行われるが、そのタイミングは年に1回でも、毎週でもいつでも構わない。ただし、税理士にどのタイミングで確認してもらうのかによるため、業務プロセスはきちんと税理士と相談の上規定していく必要がある。また、スマートフォンで撮影したタイミングで仕訳処理を行う必要があるが、現場でこの領収書がどの勘定科目にあたるのかの判断は難しい場面も。OCRで自動的に文字情報を認識し、これが何の仕訳にあたるのかといったサポートの機能は欲しいところだろう。

以上、財務会計システムに関するホットな話題として、電子帳簿保存法における施行規則改正に関する話題について紹介した。これまでスキャナー保存の申請が少なかったものの、今回の改正では多くの企業が申請することが予想されている。

今回の件で紙の電子化を促進させることはもちろんだが、給与明細の配布や販売管理システムなどとの連携など、財務会計に関連した周辺業務の見直しも含めると、業務効率化が大幅に進むことになる。スキャナー保存の要件緩和だけに焦点を絞るのではなく、周辺業務にも目を向ける絶好の機会となるはずだ。

関連記事

電子帳簿保存法への対応状況(2021年)

電子帳簿保存法への対応状況(2021年)

ペーパーレス化の促進に寄与するとされる「電子帳簿保存法」だが、企業の対応は進んでいるのだろうか。対応状況や期待感、法律の認知度などを聞いた。電帳法に対する企業のリアルな“所感”とは。 【令和3年度】電子帳簿保存法の改正ポイント

【令和3年度】電子帳簿保存法の改正ポイント

紙書類を電子化して保存するための法律である「電子帳簿保存法」。1998年に施行されて以来何度か改正されていますが、2022年1月1日に施行が迫っている令和3年度の変更内容が注目されています。この改正内容と対応スケジュールについて分かりやすく解説します。

関連リンク

Copyright © ITmedia, Inc. All Rights Reserved.

製品カタログや技術資料、導入事例など、IT導入の課題解決に役立つ資料を簡単に入手できます。

- 多要素認証はこうして突破される 5大攻撃手法と防御策

- 「雨の日しかWi-Fiが使えない」 原因は意外なアレだった:755th Lap

- 業務外注の界隈でAIの導入率が圧倒的に高い理由

- 定食屋からの参加、メイク姿の映り込み……Web会議の実態調査

- Copilot for Microsoft 365をどう使う? 使ってみたから分かるおススメの利用例

- SSDの基礎技術、導入時のポイント、故障の前兆を徹底解説

- 導入してから後悔しない「チャットツール」の選び方

- もはや死語の「ブロードバンド」が超爆速になって復活するかも:754th Lap

- “脱”Excelデータ分析 データドリブン組織への変革ステップを解説

- Excel、Outlook、Teamsで使える「Copilot for Finance」 財務業務はどう変わる

表1 (出典:スーパーストリーム)

表1 (出典:スーパーストリーム) 図1 ※1:上記の検査(原本抜き取りチェック)終了後に原本廃棄可能。(それまでは事業所や支店において要保存)※2:必要に応じて原本を確認

図1 ※1:上記の検査(原本抜き取りチェック)終了後に原本廃棄可能。(それまでは事業所や支店において要保存)※2:必要に応じて原本を確認